Closing w Bridge Alfa krok po kroku

August 13th, 2021

bridge alfa, vc

Comments Off on Closing w Bridge Alfa krok po kroku

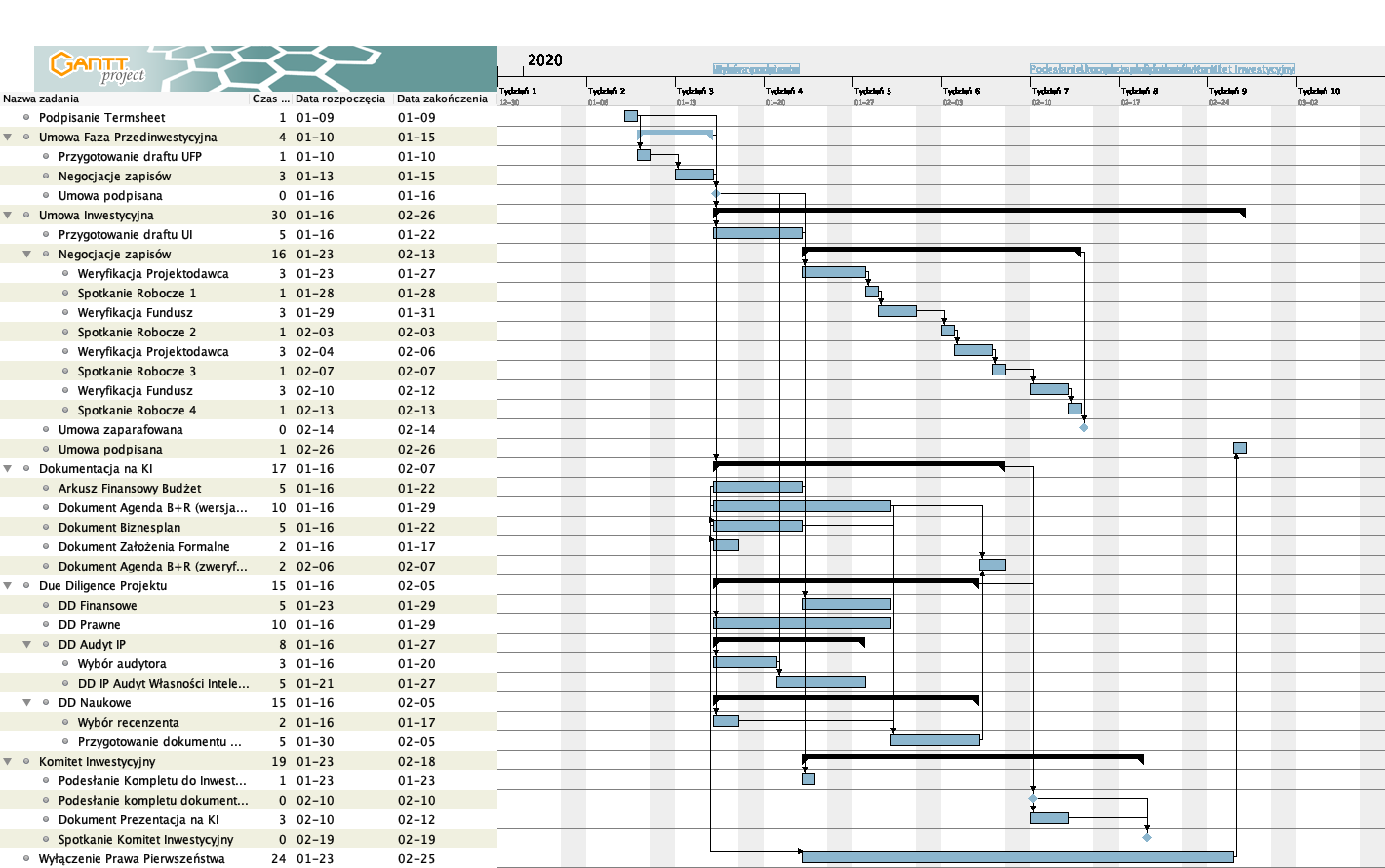

Gdy podpiszemy z projektem termsheet, zaczyna się przygotowanie do closingu czyli dopięcia inwestycji, co przebiega na kilku poziomach równocześnie:

- negocjacje umowy inwestycyjnej

- przygotowanie biznesplanu pod komitet NCBR

- due diligence

Widać to na poniższym harmonogramie, którego staram się trzymać.

Negocjacje umowy inwestycyjnej – creme de la creme – przełożenie zapisów termsheet na sformalizowaną umowę prawną – to wymaga kilku iteracji spotkań i omówień w gronie przyszłych wspólników i ich prawników. Zazwyczaj po 3-4 iteracjach widać czy się dogadamy. Umowę parkujemy przed Komitetem.

Przygotowanie biznesplanu (i innych dokumentów na Komitet Inwestycyjny w NCBR) – program Bridge Alfa wymaga konkretnego udokumentowania planowanych do poniesienia kosztów i planowania prac badawczo rozwojowych. Robimy na tym etapie biznesplan wg wytycznych NCBR oraz opisujemy prace B+R, a także przygotowujemy ich kosztorys. Wstępnie analiza potencjału B+R jest robiona przed podpisaniem TS, a na tym etapie staramy się to doprecyzować.

Due diligence – weryfikacja czy nie ma jakiegoś przysłowiowego “trupa w szafie” – dd prawny, naukowy i doprecyzowanie wcześniej wykonywanego dd finansowego. Przy młodych spółkach (pre-seed) to zazwyczaj tylko formalność, ale badamy też np. zdolność patentową, czy nie ma wad IP itp. Weryfikujemy przygotowany zakres prac B+R ze specjalistą z danej dziedziny np. z jakiejś uczelni.

Wydaje się proste i szybkie. Gdzie powstaje najwięcej niespodzianek?

- negocjacje umowy inwestycyjnej – to może się oczywiście przedłużyć, ale też i bardzo skrócić; wymagamy zazwyczaj obecności prawnika po drugiej stronie (mając prawnika po swojej) – wtedy zazwyczaj lepiej się negocjuje bo formalizacja zapisów wymaga aby każda strona rozumiała zapisy na gruncie prawa

- przygotowanie dokumentacji B+R – na początkowych etapach analizujemy potencjał, ale przygotowanie opisu prac B+R zgodnie ze sztuką (tj. akceptowalnych przez NCBR) nie jest proste. Przygotowany przez pomysłodawców opis jest następnie adytowany przez osobę z odpowiednim doświaczeniem – np. z uczelni wyższej.

Dobry plan pomaga nam sprawnie przejść przez te przygotowania i sfinalizować temat u notariusza na podpisywaniu umowy inwestycyjnej.

Ile trwa pozyskanie inwestora VC?

August 12th, 2021

bridge alfa, vc

Comments Off on Ile trwa pozyskanie inwestora VC?

Na spotkaniach z przedsiębiorcami już przy pierwszej rozmowie pada pytanie jak długo trwa nasz proces inwestycyjny. Ja dzielę dochodzenie do decyzji o inwestycji na dwa etapy:

- przed termsheetem – gdzie celem jest uzyskanie po stronie funduszu / inwestora pewności, że projekt warty jest dalszych kroków

- po termsheecie – gdzie celem jest przygotowanie projektu inwestycyjnego do Komitetu w NCBR i closing inwestycji u notariusza.

Etap przed termsheetem zależy w dużej mierze od sprawności i ogarnięcia pomysłodawców. Trudno mi określić czas jego trwania bo w dużej mierze nie zależy ode mnie. Wiem czego potrzebuję do decyzji – informacji o rynku, rozwiązaniu, zespole, finansach. Na tej bazie mogę odpowiedzieć “czy to jest coś dla nas i na jakich warunkach”. Na koniec tego etapu powstaje termsheet z założeniami transakcji – warunkami ekonomicznymi i korporacyjnymi uczestnictwa w spółce prowadzącej inwestycję. Fundusz na tym etapie na bazie pozyskanych danych przeprowadza analizę założeń finansowych, aby potwierdzić sobie, że na tym można zarobić. W toku tego etapu mamy kilka spotkań z pomysłodawcą, aby dochodzić stopniowo do zrozumienia jego/jej pomysłu na biznes. Proponowany termsheet pokazuje naszą percepcję zarządzania ryzykiem w tej inwestycji.

Etap po termsheecie jest dużo prostszy – to już jest po prostu tzw closing czyli dojście do objęcia udziałów w spółce. Ten etap mamy bardzo uporządkowany, bo ćwiczony w wielu podejściach i w różnych wariantach. Napiszę o nim wkrótce w szczegółach. Kluczowe jest, że tutaj kroki są znane i należy po prostu je wykonać.

Gdy więc ktoś mnie pyta “ile trwa wasz proces” zazwyczaj odpowiadam, że zależy to od sprawnego przygotowania materiałów po stronie pomysłodawcy. My na etapie “po termsheecie” zazwyczaj zamykamy się w około 6 tygodniach. W jakim czasie pomysłodawca przygotuje materiały – nie wiem. Ale jeśli przychodzi przygotowany i zdeterminowany (przysłowiowe “wszystkie ręce na pokład”) – idzie to sprawnie i w ciągu 2-4 tygodni możemy dojść do złożenia oferty. A potem już jest “z górki”.

Trzy komitety

October 13th, 2020

bridge alfa, vc

Comments Off on Trzy komitety

Gdy przedsiębiorca przychodzi do nas po środki, wie że gdzieś tam na końcu drogi jest magiczny “Komitet Inwestycyjny” podczas którego zapada decyzja o inwestycji. Czego nie wie to, że takich komitetów może być kilka, w zależności od struktury funduszu inwestycyjnego. U nas są trzy takie komitety.

- Komitet 1 – wewnętrzny komitet, nieformalny, który weryfikuje, że projekt jest dla nas wstępnie interesujący. W spotkaniu uczestniczy zarząd funduszu i analitycy, weryfikujemy głównie parametry formalne projektu (zgodność z mandatem inwestycyjnym, charakter B+R, ) oraz parametry jakościowe (rynek, zespół, produkt) – na razie na ogólnym etapie. Po tym etapie wiemy, że chcemy się temu przyjrzeć i angażujemy się w rozmowy z projektem.

- Komitet 2 – komitet z naszymi inwestorami (LP), który ma za zadanie challengować wewnętrznie sensowność inwestycji (biznesowo). Tutaj już mamy kompletne materiały biznesowe projektu – projekcje finansowe, otoczenie konkurencyjne, za nami kilka spotkań z projektem i wiemy na czym chce on budować przewagę na rynku. Po tym etapie mamy wynegocjowane warunki biznesowe inwestycji.

- Komitet 3 – komitet w NCBR, gdzie zapada finalna decyzja inwestycyjna z perspektywy specyfiki Bridge Alfa – potwierdzamy charakter B+R tego projektu oraz formalnie potwierdzemy wyniki badań due diligence (naukowego, prawnego, biznesowego). Po tym etapie następuje finalizacja transakcji tj. podpisanie umowy inwestycyjnej u notariusza.

Widać, że te trzy komitety to kolejne etapy jakie pokonuje projekt inwestycyjny w ramach naszego funduszu, gdzie stopniowo przekonujemy się, że jest on nie tylko prawidłowy z perspektywy Bridge Alfa, ale też biznesowo.

Moje uwagi do artykułu Sifted

December 6th, 2019

internet w europie, vc

Comments Off on Moje uwagi do artykułu Sifted

Jest coś w artykule o polskim ekosystemie inwestycyjnym opublikowanym ostatnio na Sifted i nie chodzi mi o chwytliwy tytuł i pewną — raczej skąpą — ilość faktów. Za generalnie negatywnym wydźwiękiem widzę duży pozytyw — zagraniczni inwestorzy dostrzegli polski rynek i na tyle go docenili, że starają się dramatycznie podkreślić swoje plusy w stosunku do polskich inwestorów – na tyle dramatycznie, że gotowi są mijać się z prawdą. Artykuł jest daleko posuniętą generalizacją i widać, że autor nie zadał sobie trudu, aby sięgnąć czy to do regulaminu Bridge Alfa, albo chociaż do jakiegokolwiek funduszu Bridge Alfa. Albo, że informacje które tam znalazł, nie pasowały mu do tezy.

Pomyślałem, że przydatne może być odnieść się do poszczególnych fragmentów – tych, które zawierają jakieś stwierdzenia, które stawiają polskie podmioty w złym świetle:

- Tytuł – „Polish startups ensnared by toxic government money” trudno to skomentować inaczej niż po prostu – nikt nie każe polskim przedsiębiorcom brać tych pieniędzy przecież. Proponuję zapytać naszych przedsiębiorców. Albo przedsiębiorców z innych Alf;

- On a recent trip to Poland, I met two types of entrepreneurs. The first were the warriors who had gone out alone and built cash-generating local businesses without state support. The second were those who had decided to take the poisoned chalice of government money. The trend was clear: the former were thriving, the latter were often floundering. to jakaś opowieść. Chętnie podzielę się opowieściami o przedsiębiorcach, którzy pasują do dokładnie odwrotnej tezy. Przykładowo – są success stories na stronach odpowiednich agencji rządowych dystrybuujących te pieniądze… Co więcej polski ekosystem zdaje sobie sprawę z tego, że były nieprawidłowości tutaj – słynne były sprawy prześwietlania PARP-owych 8.1-nek itd itp, ale żeby zaraz „the poisoned chalice of government money” – niesmaczna generalizacja;

- But with too little history to recognise the good from the bad, the truth is that entrepreneurs have ended up with toxic investors in their cap tables and financing tied to onerous conditions. trochę tak jakby nie było historii złych inwestycji na zachodzie?

- Wypowiedź Chrisa z Innovation Nest (który nie jest funduszem Bridge Alfa, ale miał jakiś czas temu środki KFK, które świetnie zainwestował) mówi tylko o ograniczeniach programów grantowych. Jak każde granty, które zazwyczaj są pieniędzmi celowymi – są pewne ograniczenia. Są też pewne plusy – Grant jest „non-dilluting”. Wie o tym każdy kto brał środki z „Szybkiej Ścieżki”. W artykule nie ma o tym ani słowa. Dlaczego?

- These constraints are real: as an example, the Bridge Alpha & NCBiR programs by the Polish government give the state a priority clause when startups get sold and the right to seize VC shares in startups if needed. This is not a great selling point for global growth capital. – to najwięszy BS tutaj – wydaje mi się, że głównie na tym była budowana błędna teza artykułu – pokazujący, że piszący nie ma pojęcia o Bridge Alfa. W znakomitej większości wypadków tę klauzulę można wyłączyć, co my już robimy dla swoich projektów. Plus ta klauzula występuje tylko w ostatniej edycji Bridge Alfa.

- Once more, being involved in 80% of VCs through both programs, the government is by far the single largest investor in the VC firms themselves. – w jakim sensie? Np. w NCBR nie jest inwestorem ani w naszym funduszu Bridge Alfa ani w naszych Grantobiorcach… Nie znam dokładnie struktur funduszy PFR-owych – tam może być inaczej.

- Market One, RTA & Innovation Nest have stood out as value-adding, founder-friendly partners, conscious of the perils local startups face and determined to protect them from some of the surrounding malpractice. – nie wiem niestety jakie jakie „malpractice” autor ma na myśli…

- The Family is hoping to join the VCs bringing alternative sources of financing to Polish entrepreneurs, avoiding all the strings current options come with. We think we can also play a role in helping the earliest stage companies connect to the broader European ecosystem in terms of markets, talent pools, and advisor/investor networks. – to chyba clue tego promo-artykułu albo „opinii” (duże cudzysłowy) – The Family na tle tak niemiarodajnie przedstawionych „faktów” wydaje się ciekawą opcją. Well, rzeczywiście. Nie znam ich jako inwestorów, więc się nie wypowiem. Wolę fakty.

Na marginesie do całości obrazu dodam, że kiedyś (marzec 2019) próbowałem zainicjować kontakt z The Family i konkretnie z Mathiasem – sam do tego zachęcał na Twitterze, ale nie podjęli tematu. Może teraz będzie okazja porozmawiać – zaczynając od tego co nas różni, ale kończąc na tym jak możemy wspólnie robić biznes. Bo dla wielu Alf inwestorzy zagraniczni są idealnym partneram na kolejną rundę.

Elementarz anioła biznesu

May 30th, 2017

business angel, finansowanie, startup

Comments Off on Elementarz anioła biznesu

Jakiś czas temu przeczytałem genialną książkę o inwestowaniu w startupy przedstawioną z perspektywy aktywnego anioła biznesu. Chodzi o książkę “Angel Investing” Davida Rose. Każdy startupowiec, który szuka ogólnych porad o inwestowaniu na Quorze na pewno natknął się na jego profil – bo zazwyczaj jego odpowiedzi są najwyżej punktowane. Jakość książki jest co najmniej tak samo wysoka jak jego odpowiedzi na tym forum.

Jakiś czas temu przeczytałem genialną książkę o inwestowaniu w startupy przedstawioną z perspektywy aktywnego anioła biznesu. Chodzi o książkę “Angel Investing” Davida Rose. Każdy startupowiec, który szuka ogólnych porad o inwestowaniu na Quorze na pewno natknął się na jego profil – bo zazwyczaj jego odpowiedzi są najwyżej punktowane. Jakość książki jest co najmniej tak samo wysoka jak jego odpowiedzi na tym forum.

Trudno streścić tę książkę. Każda strona jest ważna i zawiera porady jak zostać i pozostać aniołem biznesu. Najważniejsze, że nie są to tylko “miękkie” rady. Autor gęsto cytuje statystyki inwestycyjne i dzięki temu pozwala wyrobić sobie zdanie o tym jak powinien w praktyce działać anioł biznesu. Daje też prostą receptę na osiągnięcie sukcesu, jako anioł biznesu:

- If you are prepared to invest at least $50K to $100K per year, and

- If you make sure to reserve quite a bit for follow-on financings, and

- If you develop a strong deal flow of good companies, and

- If you invest consistently so that you have at least 20 companies (ideally quite a few more) in your portfolio, and

- If you are professional in both your due-diligence investigation and your deal-term negotiation, and

- If you go in with the knowledge that you are going to be in it for at least a decade, holding completely illiquid assets, and

- If you can help add value to your portfolio companies above and beyond simply money, and

- If you follow the advice on all of the above that I’m going give to you in the following chapters…

then the odds will be in your favor to join the ratified band of successful, professional angel investors who show average IRRs over their investing years of over 25 percent per year.

Jak widać oczywiście nie jest to takie proste – każdy z tych punktów należy traktować łącznie z pozostałymi :). Polecam do przeczytania nie tylko aspirującym aniołom biznesu, ale też przedsiębiorcom – analiza z perspektywy “anglesa” pozwoli lepiej pozyskać finansowanie z takiego źródła – będziemy lepiej rozumieć drugą stronę i jaj motywacje.

Powerpoint Company

May 28th, 2017

finansowanie, startup

Comments Off on Powerpoint Company

“Powerpoint Company” (PC) to etap rozwoju biznesu, kiedy nie funkcjonuje on jeszcze na rynku, a istnieje jedynie w głowie założyciela lub założycieli i ewentualnie w postaci “jakoś” spisanych wstępnych koncepcji. Często te koncepcje artykułuje się w postaci “Pitch Decka” przygotowanego w postaci prezentacji – stąd nazwa takiego stanu projektu biznesowego.

Czy w czasach gdy na lewo i prawo słyszy się jedynie “trakcja to, trakcja tamto” – wspominanie o tak “wstydliwym” etapie rozwoju biznesu kiedy jest to “tylko” bardziej doprecyzowana koncepcja – ma sens? Oczywiście – przecież każdy biznes przechodzi przez takie stadium, więc być może warto zastanowić się nad dobrymi praktykami na takim etapie? Czyli takimi, które przepchną nas na kolejny etap rozwoju biznesu.

Czy ktoś inwestuje w Powerpoint Companies? Okazuje się, że tak… jeśli jesteśmy na etapie koncepcji to oczywistym następnym krokiem jest w jakiś sposób dotknięcie rynku – tj. przygotowanie prototypu lub jakiegokolwiek tworu, który pozwoli nam testować rynek. Są inwestorzy potrafiący zarządzać ryzykiem na tym etapie – na pewno wszelkie programy akceleracyjne nie wymagają “trakcji”, są też inwestorzy prywatni, którzy rozumieją ryzyka “produktowe” i potrafią je ograniczać.

Jakie kroki można zrobić samodzielnie na etapie PC? Na pewno analiza rynku i jego struktury czyli “rycie w raportach” – to można zrobić niezależnie od prototypu. Jeśli jesteśmy “Hipsterem” lub “Hackerem” możemy zrobić coś co nas przybliży do prototypu. Ale jeśli “tylko” “Hustlerem” – myślimy o tym kto nas sfinansuje i testujmy popyt – to jest realna wartość na tym etapie.

Ile potrzeba pieniędzy, aby przejść od PC do “trakcji”? To pewnie zależy od biznesu, ale średnio skomplikowany działający i w miarę kompletny system IT (dosyć nieprecyzyjne określenie…) to koszt około 100–150 tys zł – sfinansowany w outsourcingu. Budżet idealny dla anioła biznesu. Lub właściciela agencji interaktywnej… która mogłaby w ramach “projektów wewnętrznych” przygotować taki projekt. Ponieważ nasz kraj “outsourcingiem IT stoi” – warto zweryfikować rynek, a przynajmniej mieć szacunki od kilku firm, ile kosztować będzie wykonanie naszego systemu.

Czy opłaca się inwestować w firmy na tym etapie? Generalna zasada – im wcześniej wchodzisz w inwestycję – tym taniej kupujesz udziały. Ale też ponosisz największe ryzyko. Jedno jest powiązane z drugim. Jeśli jesteś w stanie zarządzać tym ryzykiem – na pewno warto.

Do niedawna w ramach mojego Epic starałem się trzymać z daleka od “Powerpoint Companies” – odsyłałem bez czytania. Współpraca z zewnętrznym doradcą, gdy nie ma się nic namacalnego jest biznesowo trudna (kto i ile ma płacić? kiedy?). Ale na etapie, gdy wszyscy “wymagają trakcji” rozsądne wydaje się jednak generowanie wartości “krok wcześniej” – dlatego zrewidowałem swoje podejście. Wszystkich z powerpointem zapraszam :).

Matematyka udziałów – jak to liczyć

May 23rd, 2017

finansowanie, inwestorzy

Comments Off on Matematyka udziałów – jak to liczyć

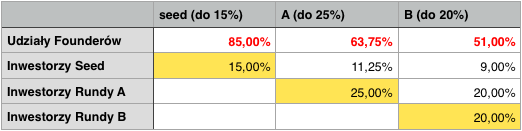

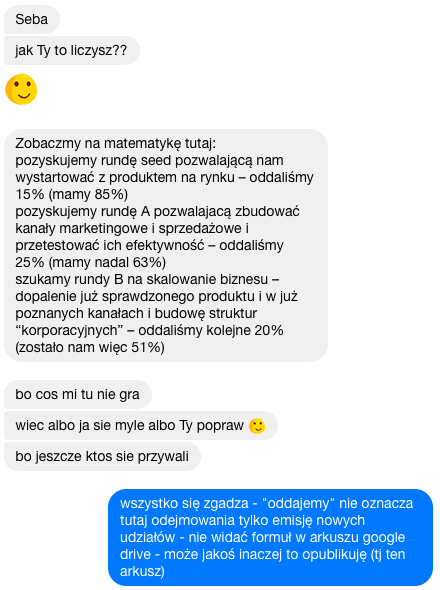

Wkrótce po opublikowaniu poprzedniego artykułu odezwał się do mnie znajomy, że coś nie tak z matematyką w moim artykule o oddawaniu udziałów inwestorowi.

Okazuje się, że winne wszystkiemu było słówko “oddajemy” (fraza: “oddajemy udziały inwestorowi”), które sugeruje matematycznie odejmowanie, a tymczasem działanie jest bardziej skomplikowane.

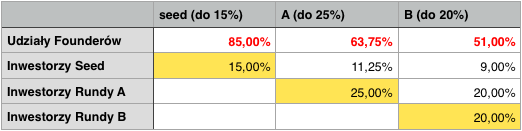

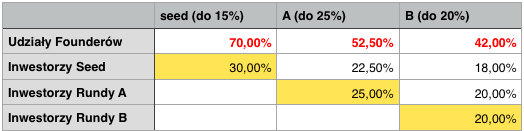

Na każdym etapie (seed, seria A, seria B) następuje bowiem (zazwyczaj) emisja nowej puli udziałów. Tj. jeśli przed inwestycją przedsiębiorca miał 100% udziałów, a w wyniku “nowej emisji” ODDAJE inwestorowi 15% – w nowej strukturze będzie miał 85% – przy tym poziomie wygląda to jak “odejmowanie”. Patrzmy dalej.

Sytuacja się komplikuje w kolejnej rundzie – kontynuując ten sam przykład. Zauważmy, że teraz “przed kolejną emisją” mamy sytuację 85%+15%. Teraz następuje nowa emisja – nowy inwestor obejmuje 25%. Oznacza to, że poprzednia pula udziałów (to co kiedyś było 85%+15%) kurczy się do 75% – bo po nowej emisji znów mamy 100% udziałów – teraz już z nowym inwestorem. Czyli mamy 75%*(85%+15%) – czyli każda z tych porcj kurczy się odpowiednio do 63,75%+11,25%.

Mam nadzieję że teraz już wszystko jasne.

Ile udziałów oddać inwestorowi?

May 12th, 2017

inwestorzy, startup, wyceny

Comments Off on Ile udziałów oddać inwestorowi?

Czytałem właśnie bardzo dobry artykuł Sama Altmana Dilution na temat tego ile udziałów oddać na jakim etapie w trakcie rozwoju firmy.

Kluczowy cytat:

in general, I recommend companies think about selling 10–15% in a seed round and 15–25% in their A round (and about 7% if they go through an accelerator). When these combine into one large initial round, I suggest trying to sell no more than 30% of the company in total.[…]

Pomyślałem, że przejrzę projekty w których uczestniczyłem pod tym kątem. Oto wyniki (w losowej kolejności):

- M* (seed + runda A) – 70% dla inwestora

- F* (seed) – 34% dla inwestora

- H* (runda A) – 40% dla inwestora

- S* (runda A) – 60% dla inwestora

- P* (runda A) – 50% dla inwestora

U nas jak widać wygląda to zupełnie inaczej. Nikt nie patrzy na inwestycję w dłuższej perspektywie – co dziwne – również inwestorzy.

Dlaczego większy sens ma to co pisze Altman, niż to co widać na naszym rynku? W skrócie – zbyt duże rozwodnienie na danym etapie zablokuje następujące po nim rundy finansowania. Kluczowy tutaj jest poziom gwarantujący kontrolę przedsiębiorcy – 51% – jeśli zostanie on przekroczony przed rundą B (czyli na etapie seed lub rundy A) – szanse pozyskania finansowania dramatycznie maleją, bo inwestorzy nie będą wierzyć, że przedsiębiorca będzie miał motywację nie mając kontroli nad spółką.

Zobaczmy na matematykę tutaj:

- pozyskujemy rundę seed pozwalającą nam wystartować z produktem na rynku – oddaliśmy 15% (mamy 85%)

- pozyskujemy rundę A pozwalajacą zbudować kanały marketingowe i sprzedażowe i przetestować ich efektywność – oddaliśmy 25% (mamy nadal 63%)

- szukamy rundy B na skalowanie biznesu – dopalenie już sprawdzonego produktu i w już poznanych kanałach i budowę struktur “korporacyjnych” – oddaliśmy kolejne 20% (zostało nam więc 51%)

A teraz załóżmy, że na poziomie seed oddaliśmy 30%. Założenia rund na kolejnych etapach się nie zmienią – inwestor w rundzie A będzie chciał 25% (plus / minus) – i już mamy problem.

Co chciałbym żebyś zapamiętał z tego artykułu – to że warto mieć w głowie kolejne etapy budowania biznesu – nie tylko ten startowy. Bardzo bolesne (finansowo) może być niwelowanie błędu w podziale udziałów.

O, a jeśli dotrwałeś do końca artykułu – tutaj jest jeszcze pogłębienie tematu.

Budowa startupu krok po kroku

October 17th, 2016

biznesplan, DIYcubator, startup

Comments Off on Budowa startupu krok po kroku

Ostatnio coraz częściej szukam na swoim własnym blogu artykułów. Okazuje się, że pisałem prawie o każdym aspekcie związanym z pozyskiwaniem finansowania od VC/ aniołoa biznesu (jeśli o czymś nie pisałem – dajcie znać). Pomyślałem, że warto to uporządkować krok-po-kroku – dla siebie samego, ale też dla wszystkich, którzy szukają informacji o tym jak rozwijać startup z wykorzystaniem finansowania zewnętrznego.

-

Praca nad Koncepcją Biznesu i Modelem Biznesowym

-

Wykorzystanie metody Lean Startup w doprecyzowaniu koncepcji swojego biznesu – prezentacja + nagranie wideo

-

NewConnect jako źródło informacji o rynkach, branżach, konkurencji

-

Budowa Zespołu

-

Budowa Sprzedaży

-

Pozyskiwanie finansowania

-

Ważne: w pierwszym kroku nie żądaj podpisania NDA – to oznaka słabości

-

Jak przygotować dobry pitchdeck czyli prezentacja dla inwestora

-

Konstruowanie arkusza wyników czyli jak pokazać prognozy finansowe

-

Minimum Viable Pitch – jak przedstawić startup w kilku słowach

-

Umowa Inwestycyjna

-

Ogólnie o “Investor Relations”

-

Exity czyli sprzedaż biznesu

Pitch deck – prezentacja dla inwestora

September 13th, 2016

biznesplan, finansowanie, przedsiębiorczość, startup, template

Comments Off on Pitch deck – prezentacja dla inwestora

Jakiś czas temu pisałem o tym jak najlepiej przygotować dokumenty dla inwestora, co potem rozwinąłem w template prezentacji. Czy od tego czasu (4 lata!) coś się zmieniło? Czy aktualnie wygląda to inaczej?

Po pierwsze obserwuję, że zupełnie nie ma już parcia na biznesplany rozumiane jako dokumenty wordowe 30+ stronicowe. Tego typu wymagania powstają jeszcze na styku z pieniędzmi unijnymi (czytaj: gdy inwestor pozyskał finansowanie unijne np. POIG 3.1, czy inny Bridge Alfa), ale wypadku inwestorów nieobciążonych tego typu wymaganiami raczej ważniejsze jest pokazanie założeń, dyskusja o modelu, pokazanie trakcji. Liczą się wyniki a nie epistoły. Wyniki i strategię najwygodniej złożyć w pitch decku – prezentacji – wtedy jest optymalnie bo z jednej strony możemy to rozsyłać, jest to skondensowana informacja, a na dodatek sami decydujemy o przekazywanym w danym momencie zakresie szczegółów. Slajd może zawierać jeden obrazek, a będziemy na spotkaniu opowiadać o tym przez pół godziny. Slajdy można też szybko przejrzeć – nie musimy żmudnie brnąć przez “dziestą” stronę dokumentu wordowego.

Co do wymagań ze strony inwestora, jeśli chodzi o zawartość, za wiele się nie zmieniło w stosunku do tych slajdów, które już kiedyś pokazywałem. Inwestor nadal chce widzieć aktualny status projektu, podstawowe dane o biznesie i rynku, plany na przyszłość.

Stopniowo jednak to co umieszczam aktualnie dla klientów w pitchdecku ewoluowało na podstawie kilku ciekawych pitchdecków zewnętrznych które miałem okazję przeanalizować. Poniżej przykładowe dwa ciekawe źródła:

Pitchdeck “na Petera Thiela” – Silicon Valley Legend Creates Pitch Deck Template For Entrepreneurs. Co zwraca uwagę:

- cover :) – nie przyszło mi to do głowy wcześniej, ale warto zrobić ten czysto marketingowy zabieg – zaintrygować i zainteresować rozmówcę od samego początku np. przy pomocy intrygującego opisu startupu

- połączenie slajdu problem i solution – czasami to ma sens

- the team – zaczynając od hackera hipstera i hustlera, warto dojść do doradców którym temat pokazaliśmy (za ich pozwoleniem oczywiście…) – warto tutaj budować social proof, że ktoś dobrze nas ocenił nawet jeśli nie jest w zespole realizacyjnym

- the product – tutaj zwróciło moją uwagę stwierdzenie “Remember that fundraising is done not to build the machine but to speed up the machine.” – kluczowe jest pokazać że będzie się toczyć i już się toczy (ta machina)

- opportunity – dlaczego teraz?

- budowanie barier wejścia – to jest ekstremalnie ważne. Zwróć uwagę, że statystycznie jest pewnie kilka-kilkanaście podobnych projektów podobnych do twojego, co zatem robisz, aby być przed nimi? Bariery wejście najlepiej budować np w dystrybucji – często podpisujemy umowy na wyłączność itp – jeśli będziemy pierwsi – mamy pewien czas na “utrzymanie pozycji”. W wypadku kiedy chcemy budować barierę w produkcie – musimy być 10x lepsi od konkurencji – to trudne.

- przyszłość – warto wybiec dalej niż tylko bieżący fundrising i pokazać jaki jest ultimate cel

Template Pitchdecka Sequoia Capital. Co tutaj zwraca uwagę?

- why now – wskazanie ewolucji naszego segmentu – dobre rozegranie tego elementu pokazuje jak dobrze znamy branżę – mówiąc wprost pokazujemy że nie urwaliśmy się z choinki z naszym pomysłem

- określenie rozmiaru rynku – TAM, SAM, SOM – zwłaszcza w perspektywie uruchomienia biznesu tylko na rynku polskim musimy być pewni że wielkość rynku jest minimum na poziomie 500 mln zł lub więcej.

- financials – cap table – przyznam szczerze, że tego nie widuję w pitchdeckach. Cap Table jest tabelą rozkładu udziałów często w perspektywie kilku rund. Nikt nie patrzy tak perspektywicznie. Po stronie inwestora zawsze powstaje taka analiza, aby kontrolować możliwe parametry exitu.

Gdyby tego było wam mało – polecam Startup Pitch Decks – A collection of real fundraising decks from real startups.

Jak zatem można podsumować zmiany? Koncentracja na konkretach. Trakcja. Tego chcą inwestorzy. Poniżej więc template ad 2016 – enjoy:

Co jeszcze na koniec – pamiętajcie, że pitchdeck to tylko opowieść. Nikt o zdrowych zmysłach nie podejmie decyzji inwestycyjnej na podstawie pitchdecka. Nikt nie podejmie jej na podstawie demo. Liczy się realizacja – czyli osiąganie wyników biznesowych.