Archive for startup

Budowa startupu krok po kroku

October 17th, 2016 biznesplan, DIYcubator, startup

Ostatnio coraz częściej szukam na swoim własnym blogu artykułów. Okazuje się, że pisałem prawie o każdym aspekcie związanym z pozyskiwaniem finansowania od VC/ aniołoa biznesu (jeśli o czymś nie pisałem – dajcie znać). Pomyślałem, że warto to uporządkować krok-po-kroku – dla siebie samego, ale też dla wszystkich, którzy szukają informacji o tym jak rozwijać startup z wykorzystaniem finansowania zewnętrznego.

-

Praca nad Koncepcją Biznesu i Modelem Biznesowym

-

Wykorzystanie metody Lean Startup w doprecyzowaniu koncepcji swojego biznesu – prezentacja + nagranie wideo

-

NewConnect jako źródło informacji o rynkach, branżach, konkurencji

-

Budowa Zespołu

-

Budowa Sprzedaży

-

Pozyskiwanie finansowania

-

Ważne: w pierwszym kroku nie żądaj podpisania NDA – to oznaka słabości

-

Jak przygotować dobry pitchdeck czyli prezentacja dla inwestora

-

Konstruowanie arkusza wyników czyli jak pokazać prognozy finansowe

-

Minimum Viable Pitch – jak przedstawić startup w kilku słowach

-

Umowa Inwestycyjna

-

Ogólnie o “Investor Relations”

-

Exity czyli sprzedaż biznesu

Pitch deck – prezentacja dla inwestora

September 13th, 2016 biznesplan, finansowanie, przedsiębiorczość, startup, template

Jakiś czas temu pisałem o tym jak najlepiej przygotować dokumenty dla inwestora, co potem rozwinąłem w template prezentacji. Czy od tego czasu (4 lata!) coś się zmieniło? Czy aktualnie wygląda to inaczej?

Po pierwsze obserwuję, że zupełnie nie ma już parcia na biznesplany rozumiane jako dokumenty wordowe 30+ stronicowe. Tego typu wymagania powstają jeszcze na styku z pieniędzmi unijnymi (czytaj: gdy inwestor pozyskał finansowanie unijne np. POIG 3.1, czy inny Bridge Alfa), ale wypadku inwestorów nieobciążonych tego typu wymaganiami raczej ważniejsze jest pokazanie założeń, dyskusja o modelu, pokazanie trakcji. Liczą się wyniki a nie epistoły. Wyniki i strategię najwygodniej złożyć w pitch decku – prezentacji – wtedy jest optymalnie bo z jednej strony możemy to rozsyłać, jest to skondensowana informacja, a na dodatek sami decydujemy o przekazywanym w danym momencie zakresie szczegółów. Slajd może zawierać jeden obrazek, a będziemy na spotkaniu opowiadać o tym przez pół godziny. Slajdy można też szybko przejrzeć – nie musimy żmudnie brnąć przez “dziestą” stronę dokumentu wordowego.

Co do wymagań ze strony inwestora, jeśli chodzi o zawartość, za wiele się nie zmieniło w stosunku do tych slajdów, które już kiedyś pokazywałem. Inwestor nadal chce widzieć aktualny status projektu, podstawowe dane o biznesie i rynku, plany na przyszłość.

Stopniowo jednak to co umieszczam aktualnie dla klientów w pitchdecku ewoluowało na podstawie kilku ciekawych pitchdecków zewnętrznych które miałem okazję przeanalizować. Poniżej przykładowe dwa ciekawe źródła:

Pitchdeck “na Petera Thiela” – Silicon Valley Legend Creates Pitch Deck Template For Entrepreneurs. Co zwraca uwagę:

- cover :) – nie przyszło mi to do głowy wcześniej, ale warto zrobić ten czysto marketingowy zabieg – zaintrygować i zainteresować rozmówcę od samego początku np. przy pomocy intrygującego opisu startupu

- połączenie slajdu problem i solution – czasami to ma sens

- the team – zaczynając od hackera hipstera i hustlera, warto dojść do doradców którym temat pokazaliśmy (za ich pozwoleniem oczywiście…) – warto tutaj budować social proof, że ktoś dobrze nas ocenił nawet jeśli nie jest w zespole realizacyjnym

- the product – tutaj zwróciło moją uwagę stwierdzenie “Remember that fundraising is done not to build the machine but to speed up the machine.” – kluczowe jest pokazać że będzie się toczyć i już się toczy (ta machina)

- opportunity – dlaczego teraz?

- budowanie barier wejścia – to jest ekstremalnie ważne. Zwróć uwagę, że statystycznie jest pewnie kilka-kilkanaście podobnych projektów podobnych do twojego, co zatem robisz, aby być przed nimi? Bariery wejście najlepiej budować np w dystrybucji – często podpisujemy umowy na wyłączność itp – jeśli będziemy pierwsi – mamy pewien czas na “utrzymanie pozycji”. W wypadku kiedy chcemy budować barierę w produkcie – musimy być 10x lepsi od konkurencji – to trudne.

- przyszłość – warto wybiec dalej niż tylko bieżący fundrising i pokazać jaki jest ultimate cel

Template Pitchdecka Sequoia Capital. Co tutaj zwraca uwagę?

- why now – wskazanie ewolucji naszego segmentu – dobre rozegranie tego elementu pokazuje jak dobrze znamy branżę – mówiąc wprost pokazujemy że nie urwaliśmy się z choinki z naszym pomysłem

- określenie rozmiaru rynku – TAM, SAM, SOM – zwłaszcza w perspektywie uruchomienia biznesu tylko na rynku polskim musimy być pewni że wielkość rynku jest minimum na poziomie 500 mln zł lub więcej.

- financials – cap table – przyznam szczerze, że tego nie widuję w pitchdeckach. Cap Table jest tabelą rozkładu udziałów często w perspektywie kilku rund. Nikt nie patrzy tak perspektywicznie. Po stronie inwestora zawsze powstaje taka analiza, aby kontrolować możliwe parametry exitu.

Gdyby tego było wam mało – polecam Startup Pitch Decks – A collection of real fundraising decks from real startups.

Jak zatem można podsumować zmiany? Koncentracja na konkretach. Trakcja. Tego chcą inwestorzy. Poniżej więc template ad 2016 – enjoy:

Co jeszcze na koniec – pamiętajcie, że pitchdeck to tylko opowieść. Nikt o zdrowych zmysłach nie podejmie decyzji inwestycyjnej na podstawie pitchdecka. Nikt nie podejmie jej na podstawie demo. Liczy się realizacja – czyli osiąganie wyników biznesowych.

Business development dla startupów (aka bizdev)

September 7th, 2016 bizdev, biznes, startup

Ostatnio w ramach Epic zacząłem zajmować się Bizness Development i sprzedażą B2B do dużych partnerów. To naturalne bo od lat prowadząc projekty dotyczące pozyskiwania finansowania lub sprzedaży biznesu, nie dość, że poznaję ofertę klienta i bardzo dobrze jego model biznesowy, to na dodatek zdarza się tak, że szukając inwestora – znajdujemy partnera (i odwrotnie) dla naszych klientów.

Istotne jest w tego typu działaniach, aby znać realny problem jaki ma klient końcowy, a który nasza technologia rozwiązuje. Do niedawna był to dla mnie czysty frazes, ale teraz namacalnie to czuję. No bo zaczynamy z iTraff mając gotowy produkt – technologię rozpoznawania zawartości obrazu (która na marginesie ma kilka niezłych wdrożeń). W którymś momencie doszliśmy do tego, że tego typu technologia może się przydać w handlu – np. do rozpoznawania zawartości półki sklepowej. Robimy zdjęcie półki i system zwraca rozpoznane produkty, ich identyfikatory i umiejscowienie na półce. Mamy do obrazka warstwę danych. Ale kto tego potrzebuje? I tu się zaczyna przygoda z bizdevem:

- Zaczynamy oczywiście od LMGTFY czyli googlowanie podstawowej frazy typu “automatyczne rozpoznawanie zawartości półki”, “shelf recognition” itp. ; przydatny może być też kontakt z osobą “z branży”

- Patrzymy jaka jest konkurencja, czy jest jakieś rozwiązanie technologiczne

- Okazuje się, że rozpoznawaniem półki zajmują się handlowcy lub merchanizerzy, którzy robią rundki po obiektach (robią też zdjęcia)

- Kto robi dla nich soft? Jakie ten soft ma funkcje?

- Merchandizerzy często zajmują się również badanimi rynku (“udział półkowy”, “facingi”).

- A w ogóle to zawartość półek jest projektowana (również przez merchandisingowców lub właścicieli sieci sklepów) – powstają tzw “planogramy”

- Producent lub dystrybutor “kupuje” u właściciela półki (właściciela sklepu) pozycję półkową, a merchandiser sprawdza czy kontrakt dotyczący obecności na półce jest spełniany; jakiego oprogramowania używają merchandiserzy?

- OK to jakie mamy w PL sieci sklepów? Czy one nie mogą tego sprawdzać? (tj pozycji na półce)

- itd itp.

Zwróćcie uwagę jak daleko odeszliśmy od “technologia rozpoznawania obrazu” w poszukiwaniu faktycznej wartości dla klienta. Bo dla klienta końcowego oczywiście sama technologia jest drugoplanowa – istotna jest tylko o tyle na ile jest w stanie pomóc w osiągnięciu jego celów biznesowych (oszędność czasu, pieniędzy, itp.).

Z takich stopniowych kroków i styku z rynkiem, na każdym etapie formułujemy pewną hipotezę sprzedażową (np. Hipoteza 1: “dostawcy oprogramowania nie mają technologii rozpoznawania obrazu – sprzedajmy im ją” … Hipoteza 31: “twórcy oprogramowania do planogramów nie robią rozpoznawania półki – czy to szansa?”). Każda “hipoteza” to de facto kampania sprzedażowa gdzie badamy do kogo dotrzeć z taką ofertą. Sprawdzamy, gdzie jest największa wartość i dla kogo.

Istotne jest to, żeby na każdym kroku prowadzić sprzedaż – tj. oferujesz swoje rozwiązanie za realne pieniądze, badając na ile twoje rozwiązanie jest cenne i czy klient faktycznie chce zapłacić. Uczysz się od rynku, od klientów, a wartość mierzysz od razu w pieniądzu.

Trakcja to trakcja tamto

January 15th, 2016 konferencje i spotkania, książka, lean startup, startup

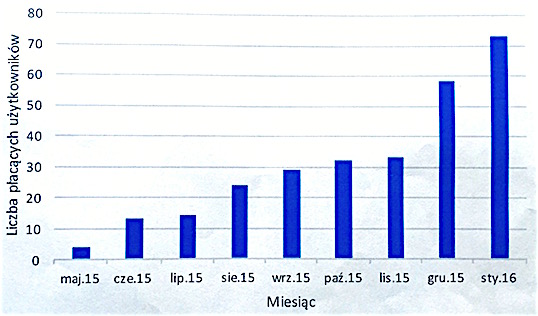

Na ostatnim katowickim spotkaniu Startups Garden dostałem nietypowy teaser. Składał się mianowicie z jednego wykresu, który miał zachęcić do inwestycji:

Ten wzrost i jego dynamika to inaczej „traction” i powoli takie przedstawianie osiąganych wyników staje się na szczęście standardem.

Wg definicji lean startup „traction” jest to policzalny/ namacalny dowód na istnienie potrzeby rynkowej. Jest to przedstawienie takich wskaźników biznesu, które pokazują że rośnie zainteresowanie klientów naszym rozwiązaniem. Tutaj widzimy ten dowód namacalnie – sprzedaż rośnie. Jest to „trakcja” prima sort.

Piszę o tym niejako przy okazji, ponieważ przeczytałem właśnie książkę o „trakcji”. Kupiłem książkę „Traction” w listopadzie 2014 – zaraz gdy wyszła na Amazonie. Niestety przeczytałem ją dopiero teraz – gdyby w kindle osiadał kurz na książkach to tutaj miałbym go już ze 2 cm. No, ale jednak się doczekała „swoich 5 minut”, więc nie jest tak źle.

Książka opisuje wszystkie najważniejsze (dla startupu technologicznego) możliwe kanały budowania „traction”:

- Viral Marketing

- Public Relations

- Unconventional PR

- Search Engine Marketing (SEM)

- Social & Display Ads

- Offline Ads

- Search Engine Optimization (SEO)

- Content Marketing

- Email Marketing

- Engineering as Marketing

- Targeting Blogs

- Business Development

- Sales

- Affiliate Programs

- Existing Platforms

- Trade Shows

- Offline Events

- Speaking Engagements

- Community Building

Mnie osobiście zainteresowały najbardziej elementy, które zaznaczyłem w zestawieniu powyżej.

Muszę przyznać, że pomimo iż jest bardzo dobrze napisana – tematyka miejscami mocno mnie nudziła (opisywanie co to SEO, Adwords, itd. za dużo nie wnosi). Jest zbyt „operacyjna”, za mało „strategiczna”, z perspektywy jednak startupowca jest to książka idealna – przekrojowo bardzo dobrze opisuje wszystkie główne kanały budowania „trakcji”.

Książkę szybko się czyta i bardzo cenne jest to, że podane przykłady są bardzo konkretne – praktycznie każdy rozdział zbudowany jest na bazie wywiadu ze startupem, który dany kanał trakcji wykorzystał do wygenerowania ponadprzeciętnego wzrostu. Dzięki temu przez analogię możemy bardzo dobrze probować przenieść i dopasować do swojego biznesu.

Dodatkowo całość spięta jest autorską metodyką „Bullseye”, która wskazuje jak sprawnie testować, które kanały do naszego akurat startupu pasują.

Polecam wszystkim starupowcom.

I może wreszcie ktoś zaproponuje jakieś polskie określenie na angielskie „traction” – polskie słowo „trakcja” jest przecież raczej związane z kolejnictwem… Może „ciąg”? A jak by to było po śląsku?

Jak analizować umowę inwestycyjną

June 3rd, 2015 inwestorzy, negocjacje, startup, vc

Odpowiedź krótka – „z prawnikiem” :)

Odpowiedź długa – poniżej.

W sumie gdy dotrzemy do etapu gdy inwestor prześle nam umowę inwestycyjną do analizy, oznacza to, że powinniśmy mieć za sobą (np. w postaci podpisanego dokumentu [termsheet]):

- ustalenie kwoty inwestycji („ile”)

- ustalenie wyceny inwestycji („za ile procent”)

- ustalenie warunków istotnych dla obu stron

To są zazwyczaj ustalenia „na dobre czasy”, a tymczasem umowa inwestycyjna poza nimi, musi również regulować scenariusze „na złe czasy” – dlatego ten etap jest krytyczny, bo negocjacja umowy inwestycyjnej to balansowanie zaufania pomiędzy obiema stronami.

Zazwyczaj (zawsze) umowę inwestycyjną dostarcza inwestor, więc jest ona zaprojektowana tak, aby chronić przede wszystkim jego interesy. Tym bardziej należy ją przeanalizować pod kątem jakie mogą zajść sytuacje problematyczne/krytyczne i jak mogą się rozwinąć na gruncie zapisów umowy.

W zasadzie, takich scenariuszy do analizy nie jest wiele, i każdy z nich należy „zasymulować” („przepuścić przez umowę”) i sprawdzić jaki będzie wynik działania umowy inwestycyjnej. Co wziąć pod uwagę? Najważniejsze kwestie to:

- nieosiągnięcie wyników z biznesplanu – często w umowie są zapisy dotyczące poszczególnych etapów rozwoju projektu zgodnie z uzgodnionym biznesplanem – co się stanie gdy etapy nie są osiągane? co się stanie gdy są przesunięcia? czy jest jakiś margines błędu osiągania wyników? co może zrobić inwestor aby egzekwować realizację planu?

- impas decyzyjny – jak umowa steruje procesem decyzyjnym kiedy dwie strony inaczej widzą daną sytuację („to w końcu ten system IT jest już wdrożony czy nie?”). kto-kogo-do czego może przymusić?

- rezygnacja wspólnika – projektodawcy – co się dzieje gdy z różnych powodów założyciel spółki chce odejść? kiedy może odejść i na jakich zasadach? czy traci udziały? czy jest karany?

- rezygnacja inwestora – czy inwestor ma jakieś furtki wyjścia z inwestycji (gdy np okaże się, że wyniki po 1,2 roku nie są zadowalające?)

- otrzymanie oferty wykupu całości firmy przez zewnętrzny podmiot – czy może dojść do wrogiego przejęcia? czy obie strony kontrolują wynik jaki osiągną sprzedając udziały w takiej sytuacji? czy jest tutaj równowaga zapisów?

- śmierć wspólnika – wbrew pozorom to też warto wziąć pod uwagę

Zachęcam do dyskusji z inwestorem na temat każdego z tych punktów – również to w jakim duchu negocjujemy takie zapisy jest pewnym wskaźnikiem, jak potem w takiej inwestycji będziemy funkcjonować.

Wprowadzenie do metody Lean Startup

June 1st, 2015 biznes, konferencje i spotkania, startup

Miałem ostatnio okazję mówić o startupach przy okazji prelekcji wrocławskiego oddziału PMI. Gdy się opowiada coś w takim gronie i na sali siedzą praktycznie w 100% szefowie projektów, trudno mówić o czymś innym niż o zarządzaniu projektami – stąd przyszedł mi do głowy pomysł, aby pokazać jak można zarządzać projektem w startupie. Opowiedziałem kompleksowo o metodzie Lean Startup, i myślę że w kwestii zarządzania innowacyjnymi przedsięwzięciami (czyli 100% startupów) to chyba najlepsze podejście które można wykorzystać, aby obniżyć niebezpieczeństwo porażki przy wprowadzaniu innowacji na rynek. Zapraszam do obejrzenia materiałów poniżej.

Książka o udziałach, którą musisz przeczytać jako pierwszą

June 19th, 2013 finansowanie, książka, spółka, startup

Książka “Slicing Pie” opisuje jak w startupie dzielić się udziałami (czyli zgodnie z tytułem – “dzielić tort” udziałowy) – kto powinien dostać ile udziałów i dlaczego.

Książka “Slicing Pie” opisuje jak w startupie dzielić się udziałami (czyli zgodnie z tytułem – “dzielić tort” udziałowy) – kto powinien dostać ile udziałów i dlaczego.

Masz wspólnika? Cześć pracowników pracuje za przyszłe udziały? “Włożyłeś” do spółki gotówkę i “sprzęty”? Pracujecie u wspólnika w pokoju? Te oraz wiele innych elementów w taki lub inny sposób powinny wpływać na to jak wygląda rozkład udziałów w spółce powołanej z projektu. Wydaje się to proste, ale uwaga – zły podział udziałów, dzielenie ich za wcześnie lub za późno – powoduje wypalenie – twoje, twoich partnerów, pracowników… i klapę.

Książka rozwija tezę:

It doesnt really matter what you think the company might be worth someday. What matters is that people are treated fairly and they ultimately get a payout that’s fair given what they put in.

Byłem zdumiony jak dokładnie przemyślany jest system. Dowiemy się m.in.:

- jak traktować sytuację kiedy ktoś odchodzi? co z jego udziałami?

- jak za udziały zatrudniać zewnętrznych konsultantów? jak się z nimi dogadać i co im obiecać?

- jak wycenić “sprzęty” użyczane projektowi?

- jak wycenić pomysły powstałe podczas pracy w projekcie/startupie?

- a co gdy ktoś płaci za startup swoim kredytem/ kartą? jak liczyć odsetki?

- co z opcjami na udziały?

Co więcej – autor podaje kompletne rozwiązania (również narzędziowe), których możemy wprost użyć aby prowadzić startup zgodnie z jego zaleceniami.

Najwięcej wyciągną z niej osoby rozwijające swój projekt z własnych środków czyli tzw “bootstrapy”. Bardzo skorzystają też osoby które chcą przeliczyć “w jakiś sposób” to co w ramach projektu powstało – może to być punkt odniesienia do przygotowania wyceny projektu przed inwestycją – prowadzenie “ewidencji wartości” od początku projektu bardzo ułatwi późniejszą wycenę.

Po przeczytaniu książki naszła mnie tylko jedna smutna refleksja – kto będzie miał odwagę, aby prowadzić projekt z tak dużą transparentnością i nie wykorzystać swojej pozycji lidera/foundera, aby mieć dla siebie więcej “ciastka”? Warto przeczytać i rozważyć ten dylemat, zanim zaczniemy zajmować się kwestią udziałów w kontekście KSH. Dlatego polecam tę książkę każdemu, jako pierwszą lekturę do przeczytania, jeszcze na etapie budowania produktu i zespołu, przed rozpoczęciem funkcjonowania już jako spółka.

Przytul mnie… inwestorze

January 22nd, 2013 Bez kategorii, przedsiębiorczość, startup

Jedną z najważniejszych rzeczy jakich szukam w projektach, które zgłaszają się do Epic, jest pewna dorosłość/samodzielność. Chcę widzieć, że zespół, któremu pomagam “ma swój plan” i “nadaje tempo”, a nie przyszedł do mnie, abym to ja nimi “pozarządzał”. Taki zespół wygra – bo ma wizję i zapał, a ja ewentualnie mogę pewne rzeczy ułatwić. Taki zespół sam się “sprzeda” inwestorowi.

Spotykam jednak zespoły, które, jak się później okazuje, poszukują u inwestora nie tylko finansowania i wsparcia, ale również “zwierzchnictwa”. Chcą, aby inwestor wziął je “pod skrzydełko”. Startując w biznesie mamy wiele niewiadomych, a dla kogoś, dla kogo jest to przysłowiowy “pierwszy raz”, pokusa żeby zamiast fotela kierowcy, zająć wygodne miejsce obok i obserwować i “uczyć się” przy okazji – jest duża. Uleganie jej, to jednak niepokojący symptom. Startup taki może się stać “jeźdźcem bez głowy” – to przecież “CEO” powinien być liderem, wizjonerem i koniem pociągowym, inwestor może ewentualnie go “tylko” wspierać. Startup z takimi objawami pokazuje, że boi się działania na rynku, jak zatem wierzyć, że na nim przetrwa? Pozostaje mieć nadzieję, że jak go wreszcie wepchniemy na głęboką wodę, to jednak szybko nauczy się pływać….

Nie może być zatem mowy o podejściu typu “przytul mnie inwestorze”. Bycie przedsiębiorcą oznacza, że bierzemy odpowiedzialność za nasz biznes. Tego nie można delegować.

(Na marginesie – jeśli jednak oddasz w swoim biznesie >50%, zastanów się – jak to zmienia sytuację?)

Rundy inwestycyjne, transze

November 24th, 2010 Bez kategorii, biznes, DIYcubator, finansowanie, spółka, startup

Na etapie rozpoczynania negocjacji dotyczących inwestycji należy zadbać o ustalenie zdrowych zasad jej prowadzenia. Musi powstać plan działania, budżet oraz zasady egzekwowania postępów (z jednej jak i z drugiej strony). Wtedy też spotykamy się z kwestią transzowania, milestones do osiągnięcia oraz umową inwestycyjną zwaną też czasami porozumieniem wspólników.

- weryfikacja prawna tematu oraz prace brandingowe, identyfikacyjne,

- budowa prototypu i uruchomienie wersji beta systemu do testów,

- uruchomienie finalnej wersji i rozpoczęcie sprzedaży oraz osiągnięcie pewnej liczby użytkowników,

- nawiązanie kluczowych partnerstw dotyczących rozwoju biznesu

- są istotne powody i inwestor zgodzi się “przeorganizować” finansowanie – przesunąć środki np. z następnej transzy

- nie ma istotnych powodów i jest to wina braku doszacowania itp. po stronie założycieli – wtedy zazwyczaj trzeba zacisnąć zęby i domknąć milestone, aby liczyć na kolejną transzę

- mamy sygnał, że czas opuścić statek

Snapka.pl – eksperyment fotograficzny, pomysł na biznes

July 7th, 2010 biznes, projekty, startup

Dzisiaj zmiana tematyki – w przerwie między kolejnymi artykułami “DIYcubator”, chciałem pochwalić się projektem, który rozwijam od jakiegoś czasu. Projekt to Snapka.pl – w skrócie “fotkowy Twitter” – pozwala publikować zdjęcia z kamery (i nie tylko) wraz z krótką notką. Jeśli zamiast do Twittera porównalibyśmy Snapkę do Blipa, to chyba możnaby powiedzieć, że jest to “ultimate #samoblip machine“. Projekt jest na wstępnym etapie, zapraszam do testów i konkursu, o którym poniżej.

Dzisiaj zmiana tematyki – w przerwie między kolejnymi artykułami “DIYcubator”, chciałem pochwalić się projektem, który rozwijam od jakiegoś czasu. Projekt to Snapka.pl – w skrócie “fotkowy Twitter” – pozwala publikować zdjęcia z kamery (i nie tylko) wraz z krótką notką. Jeśli zamiast do Twittera porównalibyśmy Snapkę do Blipa, to chyba możnaby powiedzieć, że jest to “ultimate #samoblip machine“. Projekt jest na wstępnym etapie, zapraszam do testów i konkursu, o którym poniżej.

Projekt i inspiracja

Pod koniec 2009 roku pierwszy raz usłyszałem o DailyBooth.com – projekcie, który był dla mnie inspiracją do stworzenia Snapki. Pomyślałem, że warto przetestować ten pomysł w Polsce – patrząc na popularność takich projektów jak Photoblog jest szansa, że się on przyjmie. Jedyne co warto było zmodyfikować to zastosować od początku “jakikolwiek” model biznesowy :) bo DB skupia się jedynie na budowaniu bazy użytkowników, a żadnego modelu… nie ma. Co mnie urzekło w DB to *zupełny brak reklam*, co w porównaniu z polskim Photoblogiem jest aż szokujące. Pomyślałem, że polscy użytkownicy powinni móc “odsapnąć” trochę od migających wokoło bannerów, które widzimy na wszystkich “fotkowych” serwisach. Zobaczymy czy uda się wytrzymać przy tym postanowieniu ;).

Model biznesowy

Model biznesowy jest “klasyczny” tj. opłata za funkcje premium, które stopniowo będziemy udostępniać. Będzie to m.in. możliwość publikowania zdjęć wyższej jakości (większe rozmiary), customizacja swojego kokpitu, kontrolka flash pozwalająca na tworzenie ciekawych “kolaży” itd.

Etap rozwoju i co dalej

Na obecnym etapie Snapka jest prototypem, który ma za zadanie wybadać czego tak na prawdę chcą użytkownicy. Na pewno można znaleźć w nim wiele niedociągnięć, które poprawiamy na bieżąco. Chętnie dowiemy się też jakich funkcji wam brakuje i w jakim kierunku projekt powinien się rozwijać.

Konkurs

Nie ma co testować serwisu “na sucho”, dlatego na starcie proponuję konkurs, który pozwoli wam odpowiednio intensywnie klikać w serwisie. Nagrodą jest… nie iPad :), ale Netbook Samsung N150. Więcej o konkursie w serwisie. Zapraszam do testów! Wszelkie uwagi mile widziane!