Archive for bridge alfa

Specyfika drugiej rundy

October 10th, 2022 bridge alfa, startup, vc

Budżety alf nie są specjalnie duże. Starcza małemu zespołowi mniej więcej na 9-12 miesięcy, krócej jeśli trzeba sfinansować jakieś sprzęty do prowadzenia prac B+R (np. prototyp linii produkcyjnej). Dlatego dosyć szybko pojawia się potrzeba drugiej rundy jeśli projekt idzie dobrze, a nie osiągnął jeszcze BEP.

O pitchdeckach pisałem dużo. Trudno coś dodać co zwiększy szansę na pozyskanie środków – zawsze przedstawiamy projekt inwestycyjny w podobny sposób (“rynek – zespół – produkt”). Zmienia się to jednak trochę przy pozyskiwaniu kolejnej rundy inwestycyjnej – inwestorzy pytają wtedy dodatkowo:

- na co zostały wydane środki – chcą wiedzieć czy zostały wydane sensownie i czego zespół się nauczył na rynku

- czy zostały osiągnięte (a najlepiej przekroczone) cele wcześniejszej rundy

- jakie były parametry poprzedniej rundy – wycena pre/post money, warunki transakcji (opcje, KPI, itp.)

Celem tych pytań jest ustalenie czy trajektoria startupu wiedzie do sukcesu czy raczej niekoniecznie…

Dynamika negocjacji przy kolejnej rundzie jest też trochę inna niż w wypadku pierwszej. Przy kolejnej rundzie masz po swojej stronie inwestora, który ma odpowiednie doświadczenie i wspiera projekt w negocjacji – a na pewno bardzo szybko zareaguje na nierynkowe propozycje i pomoże je skorygować.

Closing w Bridge Alfa krok po kroku

August 13th, 2021 bridge alfa, vc

Gdy podpiszemy z projektem termsheet, zaczyna się przygotowanie do closingu czyli dopięcia inwestycji, co przebiega na kilku poziomach równocześnie:

- negocjacje umowy inwestycyjnej

- przygotowanie biznesplanu pod komitet NCBR

- due diligence

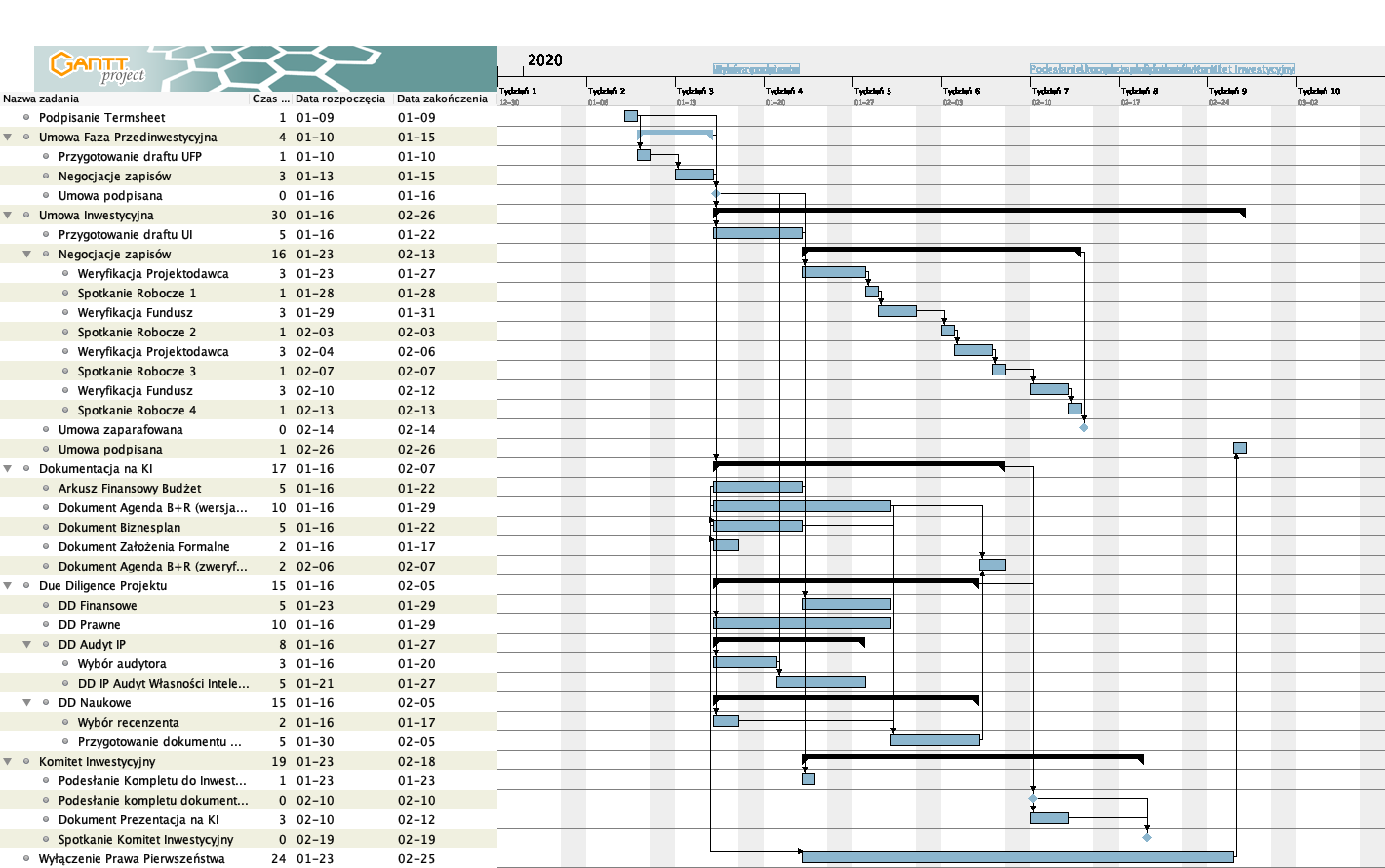

Widać to na poniższym harmonogramie, którego staram się trzymać.

Negocjacje umowy inwestycyjnej – creme de la creme – przełożenie zapisów termsheet na sformalizowaną umowę prawną – to wymaga kilku iteracji spotkań i omówień w gronie przyszłych wspólników i ich prawników. Zazwyczaj po 3-4 iteracjach widać czy się dogadamy. Umowę parkujemy przed Komitetem.

Przygotowanie biznesplanu (i innych dokumentów na Komitet Inwestycyjny w NCBR) – program Bridge Alfa wymaga konkretnego udokumentowania planowanych do poniesienia kosztów i planowania prac badawczo rozwojowych. Robimy na tym etapie biznesplan wg wytycznych NCBR oraz opisujemy prace B+R, a także przygotowujemy ich kosztorys. Wstępnie analiza potencjału B+R jest robiona przed podpisaniem TS, a na tym etapie staramy się to doprecyzować.

Due diligence – weryfikacja czy nie ma jakiegoś przysłowiowego “trupa w szafie” – dd prawny, naukowy i doprecyzowanie wcześniej wykonywanego dd finansowego. Przy młodych spółkach (pre-seed) to zazwyczaj tylko formalność, ale badamy też np. zdolność patentową, czy nie ma wad IP itp. Weryfikujemy przygotowany zakres prac B+R ze specjalistą z danej dziedziny np. z jakiejś uczelni.

Wydaje się proste i szybkie. Gdzie powstaje najwięcej niespodzianek?

- negocjacje umowy inwestycyjnej – to może się oczywiście przedłużyć, ale też i bardzo skrócić; wymagamy zazwyczaj obecności prawnika po drugiej stronie (mając prawnika po swojej) – wtedy zazwyczaj lepiej się negocjuje bo formalizacja zapisów wymaga aby każda strona rozumiała zapisy na gruncie prawa

- przygotowanie dokumentacji B+R – na początkowych etapach analizujemy potencjał, ale przygotowanie opisu prac B+R zgodnie ze sztuką (tj. akceptowalnych przez NCBR) nie jest proste. Przygotowany przez pomysłodawców opis jest następnie adytowany przez osobę z odpowiednim doświaczeniem – np. z uczelni wyższej.

Dobry plan pomaga nam sprawnie przejść przez te przygotowania i sfinalizować temat u notariusza na podpisywaniu umowy inwestycyjnej.

Ile trwa pozyskanie inwestora VC?

August 12th, 2021 bridge alfa, vc

Na spotkaniach z przedsiębiorcami już przy pierwszej rozmowie pada pytanie jak długo trwa nasz proces inwestycyjny. Ja dzielę dochodzenie do decyzji o inwestycji na dwa etapy:

- przed termsheetem – gdzie celem jest uzyskanie po stronie funduszu / inwestora pewności, że projekt warty jest dalszych kroków

- po termsheecie – gdzie celem jest przygotowanie projektu inwestycyjnego do Komitetu w NCBR i closing inwestycji u notariusza.

Etap przed termsheetem zależy w dużej mierze od sprawności i ogarnięcia pomysłodawców. Trudno mi określić czas jego trwania bo w dużej mierze nie zależy ode mnie. Wiem czego potrzebuję do decyzji – informacji o rynku, rozwiązaniu, zespole, finansach. Na tej bazie mogę odpowiedzieć “czy to jest coś dla nas i na jakich warunkach”. Na koniec tego etapu powstaje termsheet z założeniami transakcji – warunkami ekonomicznymi i korporacyjnymi uczestnictwa w spółce prowadzącej inwestycję. Fundusz na tym etapie na bazie pozyskanych danych przeprowadza analizę założeń finansowych, aby potwierdzić sobie, że na tym można zarobić. W toku tego etapu mamy kilka spotkań z pomysłodawcą, aby dochodzić stopniowo do zrozumienia jego/jej pomysłu na biznes. Proponowany termsheet pokazuje naszą percepcję zarządzania ryzykiem w tej inwestycji.

Etap po termsheecie jest dużo prostszy – to już jest po prostu tzw closing czyli dojście do objęcia udziałów w spółce. Ten etap mamy bardzo uporządkowany, bo ćwiczony w wielu podejściach i w różnych wariantach. Napiszę o nim wkrótce w szczegółach. Kluczowe jest, że tutaj kroki są znane i należy po prostu je wykonać.

Gdy więc ktoś mnie pyta “ile trwa wasz proces” zazwyczaj odpowiadam, że zależy to od sprawnego przygotowania materiałów po stronie pomysłodawcy. My na etapie “po termsheecie” zazwyczaj zamykamy się w około 6 tygodniach. W jakim czasie pomysłodawca przygotuje materiały – nie wiem. Ale jeśli przychodzi przygotowany i zdeterminowany (przysłowiowe “wszystkie ręce na pokład”) – idzie to sprawnie i w ciągu 2-4 tygodni możemy dojść do złożenia oferty. A potem już jest “z górki”.

Trzy komitety

October 13th, 2020 bridge alfa, vc

Gdy przedsiębiorca przychodzi do nas po środki, wie że gdzieś tam na końcu drogi jest magiczny “Komitet Inwestycyjny” podczas którego zapada decyzja o inwestycji. Czego nie wie to, że takich komitetów może być kilka, w zależności od struktury funduszu inwestycyjnego. U nas są trzy takie komitety.

- Komitet 1 – wewnętrzny komitet, nieformalny, który weryfikuje, że projekt jest dla nas wstępnie interesujący. W spotkaniu uczestniczy zarząd funduszu i analitycy, weryfikujemy głównie parametry formalne projektu (zgodność z mandatem inwestycyjnym, charakter B+R, ) oraz parametry jakościowe (rynek, zespół, produkt) – na razie na ogólnym etapie. Po tym etapie wiemy, że chcemy się temu przyjrzeć i angażujemy się w rozmowy z projektem.

- Komitet 2 – komitet z naszymi inwestorami (LP), który ma za zadanie challengować wewnętrznie sensowność inwestycji (biznesowo). Tutaj już mamy kompletne materiały biznesowe projektu – projekcje finansowe, otoczenie konkurencyjne, za nami kilka spotkań z projektem i wiemy na czym chce on budować przewagę na rynku. Po tym etapie mamy wynegocjowane warunki biznesowe inwestycji.

- Komitet 3 – komitet w NCBR, gdzie zapada finalna decyzja inwestycyjna z perspektywy specyfiki Bridge Alfa – potwierdzamy charakter B+R tego projektu oraz formalnie potwierdzemy wyniki badań due diligence (naukowego, prawnego, biznesowego). Po tym etapie następuje finalizacja transakcji tj. podpisanie umowy inwestycyjnej u notariusza.

Widać, że te trzy komitety to kolejne etapy jakie pokonuje projekt inwestycyjny w ramach naszego funduszu, gdzie stopniowo przekonujemy się, że jest on nie tylko prawidłowy z perspektywy Bridge Alfa, ale też biznesowo.